(綜合報導)矽谷銀行突然倒閉,猶如懸在全球市場頭頂的烏雲,這朵還沒飄散,一朵更大的烏雲倏忽而至這就是瑞士信貸金融服務公司。

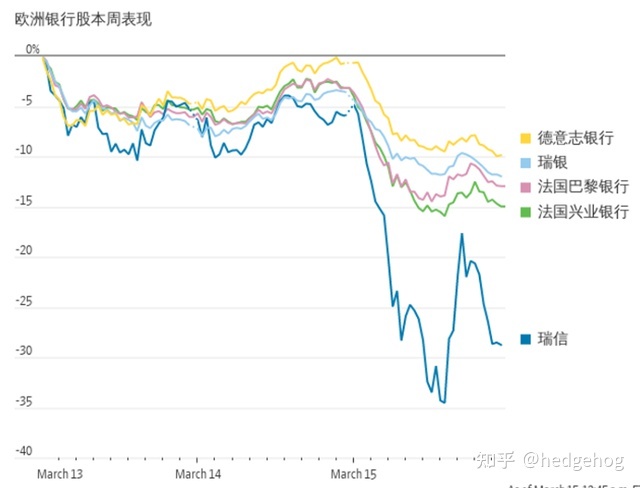

本週三,瑞士信貸的股價下跌了24%,在紐交所開盤一度暴跌近30%。有分析認為這是三個原因共同作用的結果:

·瑞信自身的問題,其在財務報告中披露內部監控有重大缺陷;

·股東表態雪上加霜,瑞信的最大股東--沙特國家銀行--表示不會向這家機構繼續增資助其脫困;

·高度緊張的外部壞境,隨著矽谷銀行的倒閉,市場避險情緒嚴重,瑞信的麻煩更加劇了這種擔憂。

隨著瑞信暴跌,歐美股市的銀行股也都應聲大跌。關於“雷曼時刻”的討論再次甚囂塵上。

上周,美國銀行業的問題浮出水面,該國第16大銀行矽谷銀行倒閉。矽谷銀行並不服務一般老百姓,而是專門針對創業企業、創投基金。其客戶群的集中度較高。

相比於矽谷銀行,瑞信的規模和業務普遍程度更像當年的雷曼兄弟。

這家總部位於瑞士蘇黎世的銀行和金融服務公司,成立於1856年,業務包括財富管理、投資銀行、瑞士銀行和資產管理,而且業務遍佈全球50多個國家。

從規模上講,瑞信的體量更是矽谷銀行無法比擬。即便經歷大量資金外流和連續虧損,瑞信管理的資產規模依然超過1萬億瑞士法郎,相當於1.1萬億美元,或者7.5萬億元人民幣。而全世界GDP超過1萬億美元的國家僅有17個。

這些資料都指向一個事實--瑞信成為“大而不能倒”的金融機構之一。

通常而言,國際金融穩定委員會指定為具有系統重要性的30家全球金融機構,都被認為在此之列。除了瑞信之外,還有美國銀行(Bank of America)、花旗集團(Citigroup)、摩根大通(JPMorgan Chase)、富國銀行(Wells Fargo)等。

2008年,雷曼兄弟破產是美國歷史上最大的破產案,也標誌著2008年金融危機全面爆發。惠及全球多年的經濟擴張期嘎然而止。國際貨幣基金組織(IMF)資料顯示,新興經濟2009年急劇減速,增幅只有2.8%,而發達工業國家出現負增長,-3.4%。

美歐政府沖出來拯救深陷困境的金融機構,買單的是各自的納稅大眾。美國政府接手聯邦住房貸款抵押機構房利美(Fannie Mae)和房地美(Freddie Mac),花1820億美元的天價贖救美國國際集團(AIG),國會還批准了7000億美元專款用於救助深陷泥潭難以自拔的銀行。時任美國財長薄森(Henry Paulson)甚至有了個綽號--“救贖先生”。

奧巴馬上台後,聯邦政府開始大舉拋美元買債券,為經濟注入資金,6年內注資總共達4.5萬億美元。奧巴總統表示,“我知道此時此刻被視為在幫助銀行有多麼不得人心。我是要讓那些銀行為得到的救助承擔全部責任。這次,首席行政官們將無法再用納稅人的錢來給自己付工資,或者買華麗的窗簾,或者乾脆開著私人飛機消失了。那種日子一去不返了。”

矽谷銀行和瑞士信貸,似乎已經展現出,政府再次出手收拾爛攤子的場景。

在美國,加利福尼亞州金融保護和創新局不到48小時就站出來說,由於流動性不足和資不抵債,該局已接管了矽谷銀行並任命聯邦存款保險公司為接管人。

在瑞士,瑞士國家銀行(瑞士的中央銀行)和瑞士金融市場監管局試圖平息投資者的擔憂,稱瑞信符合被認為具有系統重要性的銀行的要求,因此他們準備在必要時幫助瑞士信貸。

這家陷入困境的銀行業巨頭表示,將從瑞士中央銀行借入多達500億瑞士法郎(540億美元)以支撐其財務狀況。

更重要的問題是,矽谷銀行與瑞士信貸,為什麼在短時間內接連遇到麻煩?

Capital Economics的肯寧漢(Andrew Kenningham)分析,瑞士信貸遇上的麻煩令人再次想到了一個問題--這是全球危機的開始,還是另一個“獨特性”個案。

當年“雷曼兄弟”倒閉,歸根結底是因為MBS(房產抵押貸款證券)的信用崩盤。而MBS經常作為抵押品,進行借款,甚至還通過衍生品,進一步放大了杠杆率。由於它被廣泛運用在各種金融交易中,因此“傳染性”極強。

相比之下,無論矽谷銀行,還是瑞信股價暴跌,背後都未出現某種特定資產的崩盤。中金公司的一份報告認為,瑞信是因自身內控不足引發流動性壓力的“個例”。

目前看來,瑞信的麻煩早就開始了。2021年Archegos Capital爆倉事件中,瑞信損失最為嚴重,2022年開始收縮計畫,即便如此,第四季度還是資產流失超過1000億美元。

不過一連串事件也體現出,美聯儲連續升息後,資金成本越來越高的情況下,金融體系的薄弱環節開始暴露出問題。

瑞信董事長阿克塞爾·萊曼(Axel Lehmann)在股價暴跌當天的會議上稱,不會考慮政府援助,該行重新恢復盈利能力的努力不能和近期美國小型銀行陷入流動性問題相提並論。然而一天之後就宣佈了從瑞士央行借入500億瑞士法郎的決定。

值得一提的是,全球對沖基金巨頭橋水創始人達利歐在社交媒體領英上發文稱,矽谷銀行倒閉僅是短期債務週期泡沫破滅的開端,他認為未來一兩年美國的經濟金融情況將非常嚴峻。

達利歐因為準確預測了2008年的金融危機而聲名鵲起。